Смотрите на колебания рынка как на своего друга, а не врага; извлекайте выгоду из глупости, а не участвуйте в ней. — Уоррен Баффет

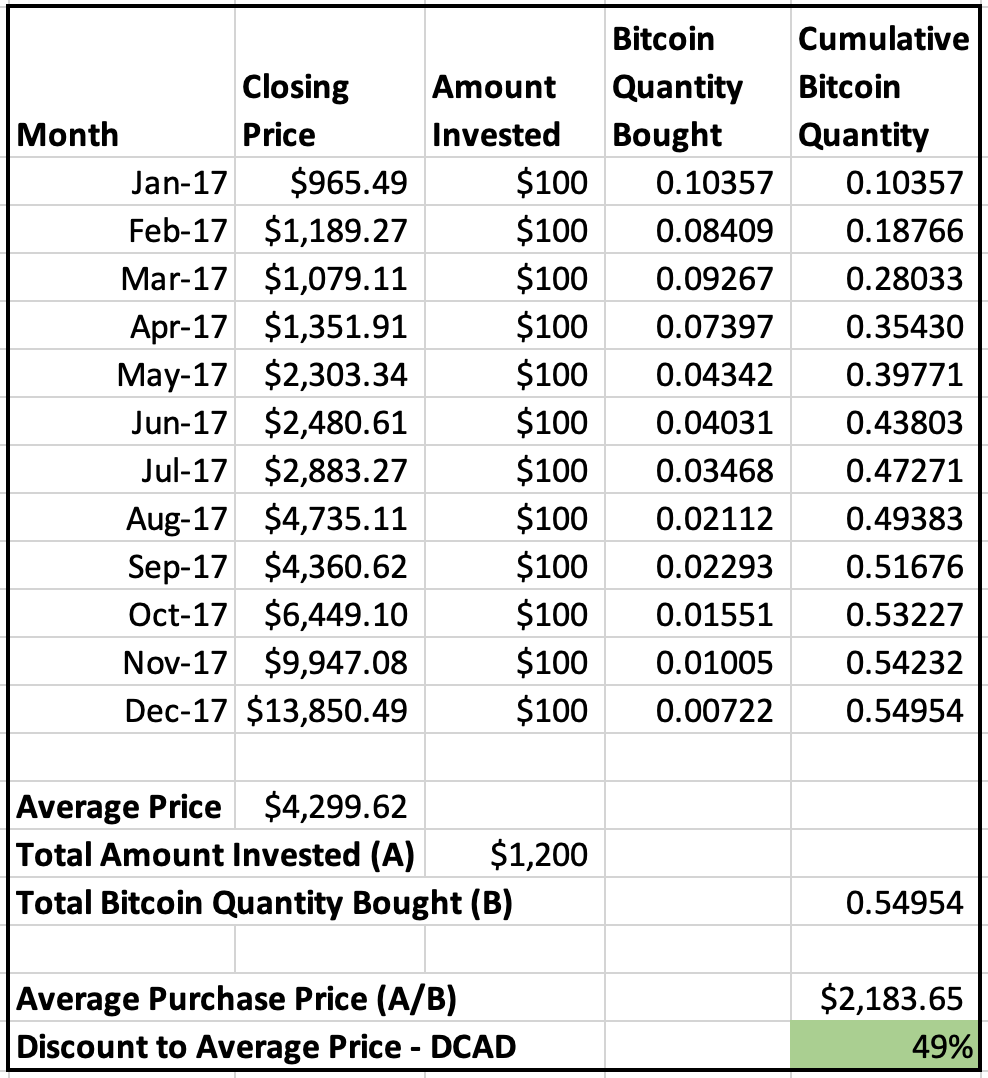

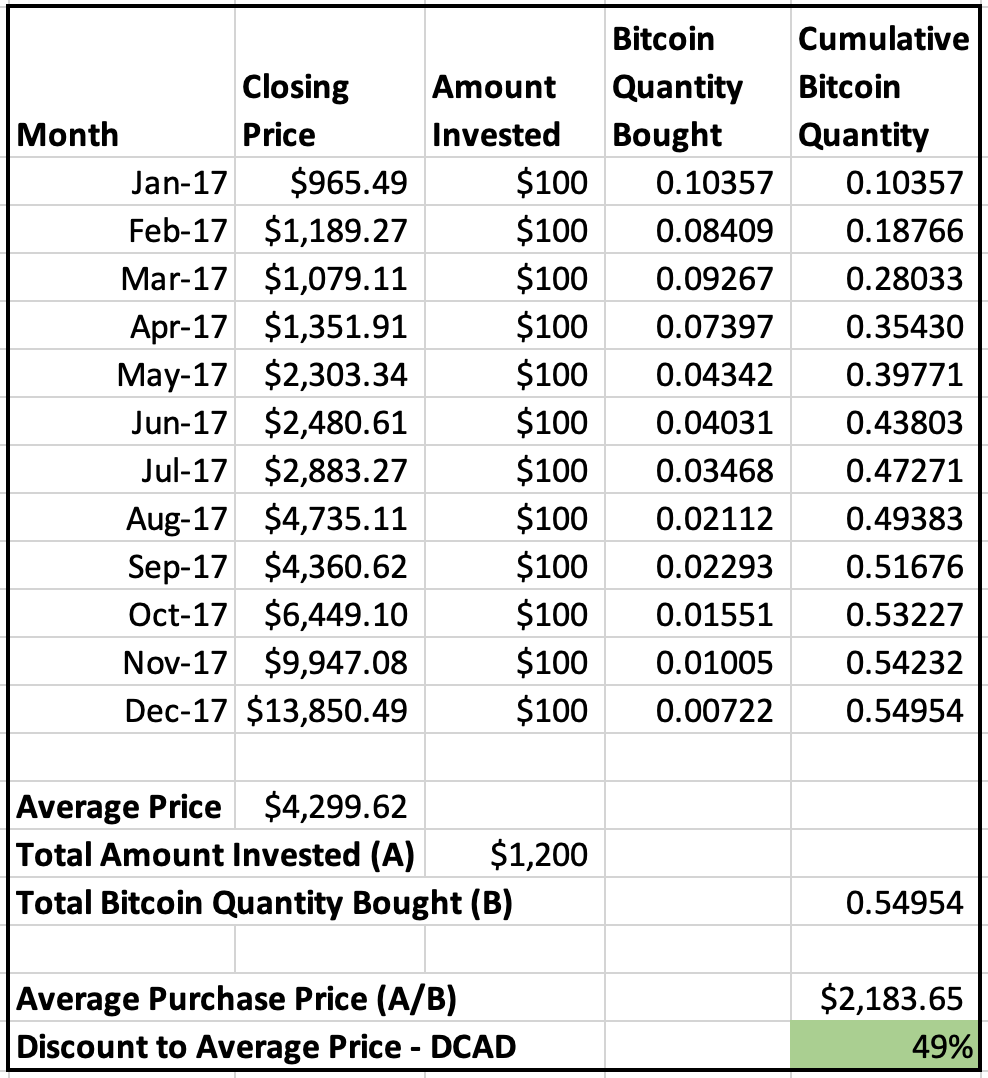

В 2017 году цена биткоина выросла с $965 в конце января до $ 13850 в конце декабря. Средняя месячная цена составляла $ 4300. Что, если бы у меня тогда была стратегия, которая позволила бы мне купить биткоин по средней цене $2184? $2184 против $4300 – это колоссальная скидка в 49%!

Что, если эта стратегия работает даже сегодня и позволяет мне на регулярной основе покупать биткоин — или любой волатильный актив — со скидкой?

Обсуждаемая здесь стратегия проста, ее легко понять, легко реализовать. Вам не нужно открывать новые счета, и это не потребует много времени или исследований. Если вы понимаете доходность и волатильность, то это все, что вам нужно.

Содержание статьи

Волатильность – ваш друг

Волатильность – это ваш друг. Так оно и есть. Если вы поймете ее природу и научитесь ею управлять.

Высоко растущие в цене активы, такие как биткоин, обладают спекулятивным характером. Люди с трудом договариваются о «правильной» цене биткоина, и ничего в этом плане не поменяется в обозримом будущем. Это разногласие приводит к высокой волатильности. Высокая волатильность означает более ощутимые скидки.

Высокая волатильность означает более ощутимые скидки для покупателей.

Трудно поверить? Давайте начнем с простого примера, чтобы проиллюстрировать этот момент.

Представьте себе актив со средней ценой $1. Цена падает до $ 0,80, движется вверх до $1 и оседает на $1,20. Если бы я инвестировал $ 100 по каждой из трех цен, сумма вклада составила бы $ 300 и я приобрел бы 308,33 акций по средней закупочной цене $0,97. По сравнению со средней ценой $1, это скидка 3%.

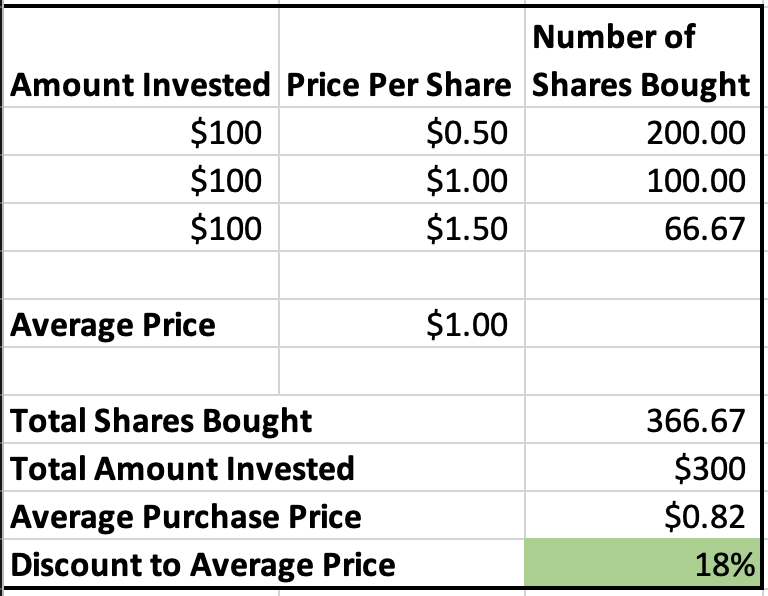

Теперь возьмем второй актив с той же средней ценой в $1. Этот актив более волатилен, и цена падает до $0,50, поднимается до $1 и останавливается на отметке $1,50. При тех же 100 долларах инвестиций общая сумма вклада составила бы те же $300, но вместо этого я бы купил 366,67 акций по средней закупочной цене $0,82. На этот раз я получаю скидку 18% к средней цене!

Единственное различие между этими двумя гипотетическими активами заключается в их волатильности. Более волатильный актив время от времени продается с более большими скидками. Все, что мне нужно, это дисциплинированный подход, чтобы не упустить представляющиеся возможности.

Чем выше волатильность, тем больше скидка.

Вы, вероятно, уже заметили, что выше приведена иллюстрация усреднения долларовой стоимости (или усреднения удельной стоимости для тех, кто не является поклонником доллара). Это простая стратегия, чтобы купить актив на ту же долларовую сумму через регулярные промежутки времени. Например, вы покупаете биткоин на сумму $100 в первый день месяца каждый месяц.

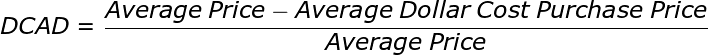

Большинство людей знают об усреднении долларовой стоимости — что менее понятно, так это его связь с волатильностью. В приведенном выше примере мы увидели, что усредненная по доллару цена покупки ниже, чем средняя цена. Мы будем называть эту разницу скидкой на усреднение долларовой стоимости, или DCAD для краткости.

DCAD биткоина

Могло ли что-то настолько простое действительно давать скидку 49% на покупку биткоинов в 2017 году? Давайте посмотрим на цифры.

Поскольку цена биткоина тогда выросла с $965 в конце января до $ 13850 в конце декабря, постоянная сумма в долларах, инвестируемая ежемесячно, гарантировала больше покупок в начале года и меньше в конце года. В общей сложности за год, при инвестировании $100 в месяц, было приобретено 0,54954 биткоинов. Более половины купленных биткоинов шли по цене $ 1080 или ниже (совокупное количество биткоинов приведено в таблице ниже). Значительное повышение цен создало огромную возможность для 49%-й DCAD.

Теперь, когда мы понимаем DCAD для биткоина, давайте дальше рассмотрим ее природу. Была ли скидка ограничена 2017 годом или она всегда доступна? Она всегда такая большая?

На приведенной ниже схеме показана кривая 12-месячной DCAD за последние несколько лет. Это разница между средней ценой и средней стоимостью покупки в долларах за предыдущие 12 месяцев. Скидка всегда положительна, но сильно варьируется от максимума более 70% в 2013 году до минимума 2,5% в 2015 году.

Интересно, что самые высокие показатели DCAD совпадают с пиками цены биткоина в ноябре 2013 года и декабре 2017 года. С чем это связано?

Связь с доходностью биткоина

Чтобы пролить свет на этот вопрос, давайте рассмотрим, как за эти годы вела себя цена биткоина. Это поведение было, мягко говоря, непостоянным: биткоин вырос на 4500% в 2013 году и упал на 77% в 2014 году.

При сравнении очевидна связь доходности биткоина с DCAD (таблица ниже). Понятно, что скидка пропорциональна величине доходности.

Но что самое интересное, она (скидка) не зависит от направления доходности. Неважно, была ли доходность положительной или отрицательной; если разница была большая, DCAD была большая. Цена биткоина выросла на 4500% в 2013 году, а DCAD – на 68%. Цена биткоина упала на 77% в 2014 году, а DCAD составила 9%.

Направление доходности не влияло на скидку, а вот ее величина влияла.

Вот в чем преимущество постоянной суммы в долларах! В последние годы постоянная долларовая сумма, инвестируемая ежемесячно, обеспечивала большее количество покупок в начале года и меньшее к концу года. В кризисные годы в начале года покупалось меньше, а вот позже – больше.

Примечание: годы с самым большим повышением цен на биткоин приходились на период во время и после халвинга (имеется в виду сокращение размера вознаграждения за блок). Цена биткоина значительно выросла после халвинга, при этом скидка DCAD составила 68% в 2013 году и 49% в 2017 году. Если это как-то связано с предыдущими халвингами, тогда предстоящий халвинг может дать значительные возможности, если верить этому посту.

Асимметричное вознаграждение гармонического среднего

DCAD – это не просто факт инвестирования в биткоины — это математическая истина, которая применяется ко всем активам с положительными ценами. Это практически все активы. Для понимания требуется небольшой математический трюк.

Скидка, которую мы называем DCAD, представляет собой разницу между средним арифметическим и средним гармоническим значением. Давайте используем тот же гипотетический актив, который мы использовали ранее для иллюстрации.

Среднее арифметическое (или простое среднее) из трех цен — $ 0,50, $1 и $1,50 — равно 1.

Гармоническое среднее является обратной величиной от среднего арифметического.

Средняя стоимость закупочной цены доллара является гармоническим средним из трех цен. Для всех комбинаций положительных чисел, содержащих по меньшей мере два неравных значения, среднее гармоническое всегда меньше среднего арифметического. Цены на активы, как правило, положительны и неравномерны (цены меняются с течением времени), поэтому для инвесторов важно следующее:

Усреднение долларовой стоимости ВСЕГДА делает скидку на среднюю цену.

Но это еще не все, есть еще одно свойство гармонического среднего, от которого выигрывает инвестор: гармоническое среднее стремится к меньшим числам в списке. Гармоническое среднее больше зависит от меньших чисел, чем от больших чисел в списке.

В приведенном выше примере, когда цена упала на 50% до $0,50, те же самые инвестированные $100 дали нам вдвое больше акций — 200 акций по $0,50 по сравнению со 100 акциями по $ 1. С другой стороны, когда цена выросла на 50% до $1,50, сокращение купленных акций составило всего 33% — 66,67 акций по $1,50 против 100 акций по $1.

При падении цены на 50% количество покупок возрастает до 100%. При повышении цены на 50% количество покупок падает только на 33%.

Такова асимметричная награда гармонического среднего и усреднения долларовой стоимости.

Для кого усредняется долларовая стоимость?

В инвестировании есть одна универсальная истина: универсальных стратегий не существует. Стратегии являются инструментами: вы используете инструмент, наиболее подходящий для текущей работы.

Усреднение долларовой стоимости наиболее подходит как для индивидуальных, так и для институциональных инвесторов, желающих постепенно заработать на активе. Для индивидуального инвестора постепенность может быть обусловлена ограниченностью капитала, поэтому они предпочитают инвестировать небольшую фиксированную сумму из своего ежемесячного дохода.

Я показал в этом посте, что выделение 5% на биткоин повысило эффективность (отношение доходности к риску) традиционного портфеля акций и облигаций более чем на 60%. Для институциональных инвесторов некоррелированные доходы от биткоина и криптовалюты могут быть привлекательными, но неопределенность регулирования является обоснованной проблемой. Такой инвестор может постепенно делать прибыль, используя усреднение долларовой стоимости в течение нескольких лет, а не инвестируя все сразу.

Очевидно, что существуют индивидуальные и институциональные варианты использования, которые могут извлечь выгоду из этой стратегии. Главное — установить целевое распределение (скажем, 3%) и временные рамки (скажем, 3 года) для наращивания доходов с усреднением долларовой стоимости. Если доходность биткоина в будущем будет такой же впечатляющей, как и в прошлом, инвестор придет к цели намного раньше. С другой стороны, если доходность будет низкой или финансовая среда станет неблагоприятной, инвестор может отказаться от своего целевого распределения с меньшими убытками.

В заключение

Этот анализ построен вокруг биткоина, потому что он является примером высокой доходности с высокой волатильностью. Усреднение долларовой стоимости примечательно своей простотой и минимализмом и может быть аналогичным образом применено к другим активам. Это отличная стратегия для покупки со скидкой и постепенного обогащения на волатильном активе с высоким потенциалом доходности.

Основные моменты, которые мы вывели из этой стратегии, не ограничиваются лишь биткоином – они применимы ко всем волатильным активам:

- Скидка на усреднение долларовой стоимости (DCAD) всегда доступна для всех активов с положительными ценами.

- Чем выше волатильность, тем больше DCAD.

- Чем больше отдача, тем больше больше DCAD — не имеет значения, является ли отдача (доходность) положительной или отрицательной.

- Тяга гармонического среднего к меньшим числам дает инвесторам асимметричное вознаграждение: вы покупаете гораздо больше при низких ценах по сравнению с тем, что вы не покупаете, когда цены завышены.

И опять-таки, кто не любит скидки?