Обзор в рамках подготовки к третьему халвингу.

«История не повторяется, но часто рифмуется». — Марк Твен

Чемпионат мира проводится каждые четыре года. Олимпиада проводится каждые четыре года. Вознаграждение за майнинг биткоин-блоков уменьшается вдвое также каждые четыре года. Вознаграждение за блок начиналось с 50 биткоинов, потом упало до 25 в конце 2012 года и до 12,5 биткоинов в 2016 году. Третий по счету халвинг блочного вознаграждения в сети Биткоин произойдет 20 мая 2020 года или около того, и размер вознаграждения уменьшится до 6,25 биткоинов.

Специально или случайно последние два ценовых цикла Биткоина сосредоточились вокруг халвингов. Я рассматрю два халвинга и проанализирую их влияние на предложение, спрос и цену Биткоина. Цель этого эмпирического обзора состоит в том, чтобы дать объяснение внушительным ценовым циклам, связанным с предыдущими халвингами. Я надеюсь, что обзор поможет инвесторам подготовиться к третьему циклу.

Содержание статьи

- 1 Первый халвинг и розничный цикл

- 2 Второй халвинг и венчурный цикл

- 3 Третий халвинг и институциональный цикл

- 4 Форма халвинг-циклов

- 5 Маржинальное предложение = доход майнера

- 6 Добыча биткоинов в день

- 7 Халвинг значительно сокращает ликвидное предложение

- 8 Добавление транзакционных сборов к маржинальному предложению

- 9 Цена, когда предложение удовлетворяет спрос

- 10 Выводы

Первый халвинг и розничный цикл

Я называю это розничным циклом, потому что Биткоин был тогда еще малоизвестен и пользовался интересом только среди технически подкованных ребят и розничных инвесторов. В начале этого цикла вся экономика Биткоина была слишком мала, чтобы институциональные инвесторы могли обратить на нее внимание.

До того, как начался ценовой цикл для первого халвинга, предыдущий цикл закончился падением цены Биткоина более чем на 90% — с $31 до $2 — в период с июня по ноябрь 2011 года.

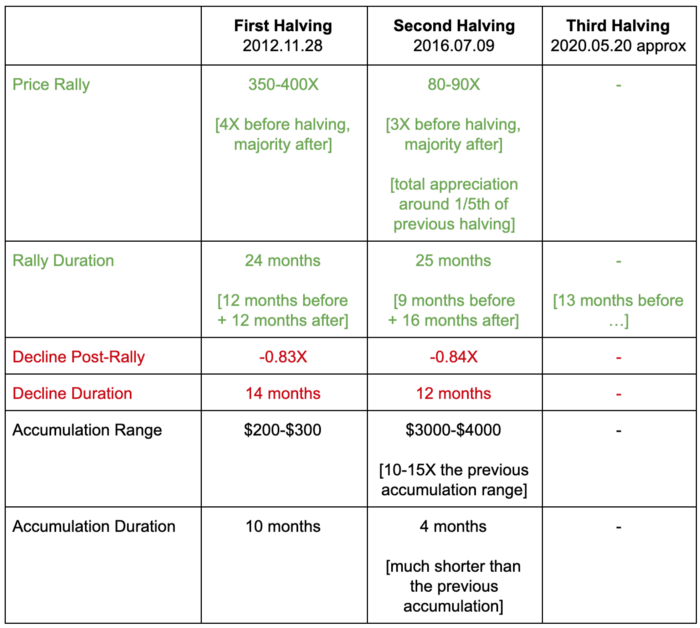

Цена начала расти в ноябре 2011 года вплоть до халвинга в ноябре 2012 года и продолжала расти до тех пор, пока не достигла рекордного уровня в 1200 долларов в ноябре 2013 года. Симметрия ралли — 12 месяцев до и 12 месяцев после халвинга – очевидна.

Основной ценовой рост пришелся на время после халвинга: до халвинга Биткоин вырос до $13, а после взлетел до $1200. Общее повышение цены во время этого ралли было 350…400-кратным, в зависимости от рассматриваемого источника цены и ликвидности. До халвинга имело место только 4-кратное повышение цены, главное изменение произошло после.

Затем за ралли последовала 14-месячная глубокая рецессия, во время которой цена упала более чем на 80% до $ 200. Цена Биткоина оставалась в диапазоне $ 200-300 в течение следующих 10 месяцев.

Второй халвинг и венчурный цикл

Назовем это венчурным циклом, потому что несколько венчурных фирм и хедж-фондов, понаблюдав за первым массивным циклом, купились на идею Биткоина о децентрализованных деньгах и вышли на рынок во втором цикле. Несколько криптовалютных хедж-фондов открыли дело; многие из них не пережили крах, который последовал в конце венчурного цикла, но около 150 все еще на плаву.

Цена Биткоина значительно выросла в ноябре 2015 года, прежде чем начался второй ценовой цикл: за 8 месяцев до халвинга в июле 2016 года. Ралли продолжалось и после халвинга, и так было примерно 24 месяца, как и в предыдущий раз, пока в декабре 2017 года не был достигнут новый рекорд — более $19 000.

И снова главный рост пришелся на время после халвинга: до халвинга Биткоин вырос до $650, а после – до $19 000. Общее повышение цены во время этого ралли было 80…90-кратным. До халвинга имело место только 3-кратное повышение цены, а основное повышение произошло после.

За ралли последовала 12-месячная рецессия, и цена снова упала более чем на 80% и опустилась до $ 3000. Цена Биткоина оставалась в диапазоне $ 3000-4000 в течение следующих 4 месяцев.

Третий халвинг и институциональный цикл

Цена Биткоина поднялась выше $ 5000 в апреле 2019 года и продолжает расти дальше, двигаясь к тому, что, по-видимому, является началом следующего цикла.

Крупные институты, которые не участвовали в предыдущих циклах, похоже, вступают в этот — институциональный – цикл. Fidelity скоро начнет криптовалютную торговлю. Джейми Димон, генеральный директор JP Morgan, бесславно окрестил назвал Биткоин мошенничеством во время предыдущего цикла, а теперь JP Morgan теперь запускает свою собственную монету JPM. Facebook запретил рекламу криптовалюты во время предыдущего цикла, а теперь он планирует запустить Libra в партнерстве с несколькими крупными институтами.

Криптовалютные проекты JPM и Libra, очевидно, не поддерживают Биткоин напрямую, но их инициативы привлекают внимание к криптовалютам и Биткоину в целом. Институциональные инвесторы и регуляторы смотрят на все эти разнообразные проекты и спрашивают себя: «Должен ли я поддерживать (или инвестировать в) децентрализованную алгоритмическую валюту, такую как Биткоин, или передать контроль за печатью денег крупным корпорациям?».

Форма халвинг-циклов

Давайте подведем основные итоги из циклов, связанных с сокращением блочных вознаграждений.

В таблице выше есть несколько любопытных цифр и моментов, один из которых заинтриговал меня больше всего:

Почему основной рост цены приходился на время после халвинга, а не до него?

Биткоин-халвинг – это известное событие, и рынки достаточно разумны, чтобы предвидеть влияние на цену от сокращения предложения. Почему же тогда цены не скорректировались до халвинга? Об этом чуть позже.

Маржинальное предложение = доход майнера

Цена актива в любой момент времени уравновешивает спрос и предложение. Предварительное объяснение того, почему халвинг приводит к росту цены Биткоина, это история, связанная с предложением и сосредоточенная вокруг деятельности майнеров в сети Биткоин. Биткоин-майнеры играют жизненно важную роль в подтверждении транзакций в сети Биткоин. Они вознаграждаются новым биткоином за каждый блок, который они добывают. Майнеры – это маржинальные поставщики, которые продают только что добытый биткоин, добавляя его к оборотному предложению. При прочих равных условиях, если у майнеров будет меньше биткоинов для продажи (после халвинга), они запросят более высокую цену за них. Точно так же, если доступно меньше биткоинов, покупатели будут платить более высокую цену.

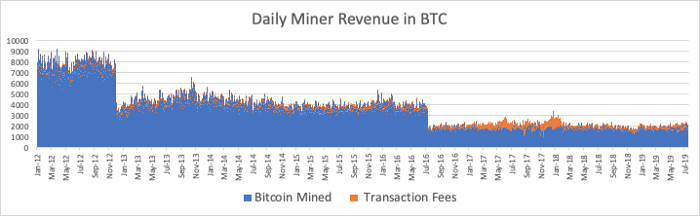

Есть еще одна составляющая предложения, которая нечасто обсуждается. У майнеров в сети Биткоин есть два источника дохода – от добычи новых монет и получения комиссионных за подтвержденные транзакции. По сути, когда все 21 миллион биткоинов будут добыты, комиссии за транзакции останутся единственным источником дохода. Хотя транзакционные сборы являются результатом проведения операций в существующей сети Биткоин, для майнеров это не иначе как источник дохода. Майнеры с такой же вероятностью продадут их, чтобы покрыть свои эксплуатационные расходы (электричество, компьютеры, персонал и т.д.).

Маржинальное предложение = доход майнера = добытые биткоины + транзакционные сборы

Теперь давайте рассмотрим, как эти две составляющие изменялись исторически.

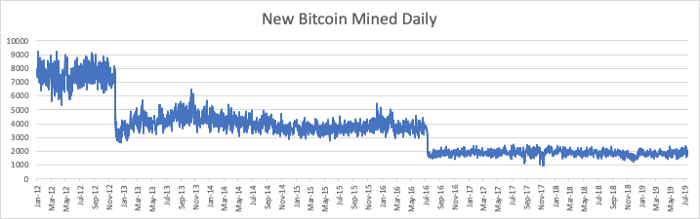

Добыча биткоинов в день

До первого халвинга ежедневно добывалось и прибавлялось к общему предложению монет от 7500 до 8000 биткоинов. После первого халвинга это количество упало до 3700 – 4000 монет. В настоящее время к общему предложению ежедневно добавляется 1900 – 2000 биткоинов, и эта цифра упадет примерно до 1000 монет в день после следующего халвинга.

А теперь рассмотрим эту ситуацию в долларовом выражении, и появится совсем другая картина. Цена биткоина составляла $ 13 в день первого халвинга, а ежедневное маржинальное предложение сократилось примерно на 4000 BTC (упало с 8000 до 4000). Это привело к сокращению маржинального предложения на 52 000 долл.

$13 * (8000–4000) = $52 000

Цена Биткоина составляла около $ 650 в день второго халвинга, а маржинальное предложение упало на 2000 BTC, или $1,3 миллионов.

$650 * (4000–2000) = $1 300 000

Предположим, что цена Биткоина несильно изменится до следующего халвинга и останется на отметке около $10 000 (знаю, что это глупое предположение, но шутки ради давайте пофантазируем). При этой цене предстоящее сокращение ежедневного предложения в 1000 BTC выльется в сумму $10 000 000.

$10 000 * (2000–1000) = $10 000 000

За месяц это $300 000 000, а за год это $3 650 000 000.

Халвинг значительно сокращает ликвидное предложение

Очевидно, что подобное сокращение маржинального предложения приводит к сокращению ликвидного предложения. Сколько и как мы его измеряем? Использование уровня инфляции биткоинов, который сравнивает новое предложение с общим предложением биткоинов, не имеет смысла, потому что большая часть предложения не является ликвидной — она хранится (намеренно удерживается и не продается) в кошельках инвесторов в течение нескольких месяцев или лет.

Сокращение маржинального предложения должно сравниваться с общим ликвидным предложением.

Один из способов количественной оценки – сравнить сниженную из-за халвинга ликвидность с ежедневным объемом биржевых торгов. К сожалению, объем торгов, о котором сообщают криптобиржи, не является надежным показателем. Исследование, которое Bitwise представила в SEC, показало, что 95% объема торгов вызывают вопросы. Учитывая это, не следует полагаться на щедро округленные цифры, которые я привожу в этом разделе,— я использую их только для иллюстрации логики и потенциальной величины.

Согласно coinmarketcap, ежедневно на криптобиржах торгуется около 2 миллионов биткоинов. При текущей ставке вознаграждения за блок каждый день к ликвидному предложению добавляются 2000 биткоинов – это составляет 60 000 новых биткоинов каждый месяц и 730 000 каждый год. Это означает, что в выражении на годовое ликвидное предложение рынок способен поглощать 2 730 000 монет. Когда размер вознаграждения за блок уменьшится в два раза и только 1000 биткоинов будут добываться ежедневно, это уменьшит годовое предложение до 2 365 000. Это примерно на 13% меньше годового ликвидного предложения.

С другой стороны, если мы считаем, что 95% от заявленного объема торгов не вызывают доверия, то фактический объем будет ближе к 100 000. Следующий халвинг уменьшит ежегодное предложение с 830 000 (100 000 + 730 000) до 465 000. Это на 44% меньше годового ликвидного предложения.

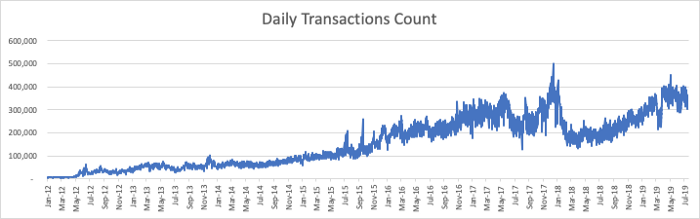

Добавление транзакционных сборов к маржинальному предложению

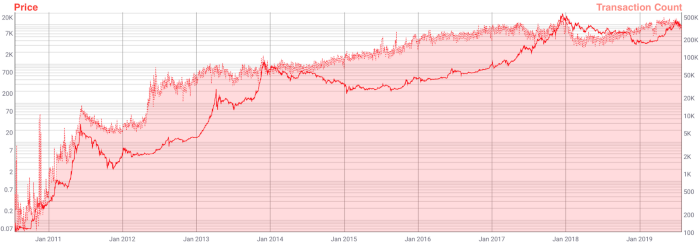

Давайте теперь обсудим вторую составляющую дохода майнера. С 2015 года сеть Биткоин обрабатывает более 100 000 транзакций в день. В декабре 2017 года был установлен исторический максимум – около 500 000 транзакций. После максимума количество транзакций резко упало, а затем опять начало расти в 2018 и 2019 гг.

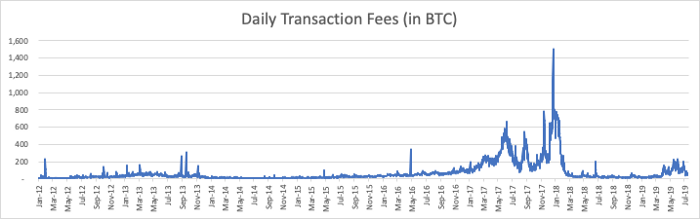

За исключением 12-месячного периода в 2017-18 гг., когда транзакционные сборы взлетели до небес, график ниже показывает, что ежедневные транзакционные сборы обычно остаются ниже 200 BTC. В 2019 году ежедневные транзакционные сборы составляют в среднем около 70 BTC. Транзакционные сборы также демонстрируют сильную связь с ценовыми ралли Биткоина: транзакционные сборы (даже при измерении в единицах BTC) росли и падали вместе с ценой Биткоина.

Сравнение количества добываемых биткоинов с транзакционными сборами дает нам полную картину о доходах майнеров и ежедневном маржинальном предложении, которое они потенциально создают. Новый добытый биткоин исторически был главным источником дохода у майнера. Даже сегодня транзакционные сборы, в среднем составляющие 70 биткоинов в день, невелики по сравнению с 2000 новыми монетами, добываемыми ежедневно. Однако, поскольку восходящий тренд в транзакциях и сокращение вдвое вознаграждения за блок продолжается, прошло всего несколько лет, прежде чем транзакционные сборы стали основным источником дохода.

Цена, когда предложение удовлетворяет спрос

Мы подробно рассмотрели предложение – давайте теперь рассмотрим спрос.

Биткоин – это первая и самая популярная реализация непосредственно монетизированной сети. В отличие от других социальных сетей, которые полагаются на косвенные источники дохода — например, рекламу, — сеть Биткоин напрямую вознаграждает майнеров за их усилия.

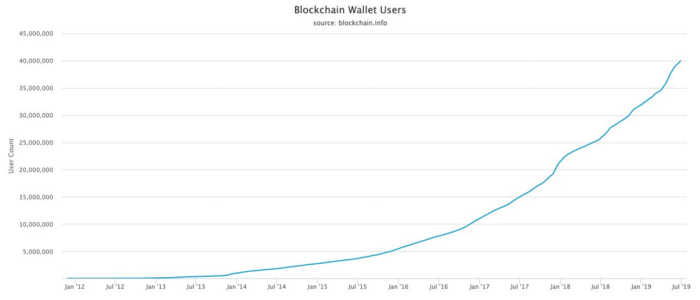

Количество пользователей блокчейн-кошелька в сети Биткоин с поразительной скоростью выросло до 40 миллионов; только в 2019 году были добавлены 8 миллионов пользователей. Сеть стремительно росла с самого начала.

Закон Меткалфа гласит, что ценность сети пропорциональна квадрату ее узлов.

Учитывая ограниченное предложение, очевидно, что цена Биткоина должна расти с ростом сети.

Я обсуждал в предыдущем посте, как ценность дефицитного актива зависит от ограниченности его предложения, и объяснил, что помогает ему выделиться среди конкурентов. Биткоин был первой популярной реализацией цифрового дефицита и в одиночку положил начало криптореволюции. Со времен Биткоина были десятки других блокчейнов и тысячи криптовалютных активов, но Биткоин продолжает удерживать свое первое место.

Очевидно, что актив со стабильной ценой привлекателен как средство обмена, но рост цены дефицитного актива повышает его привлекательность как средства сбережения и повышает спрос на него.

Рост цены ускоряет спрос на Биткоин.

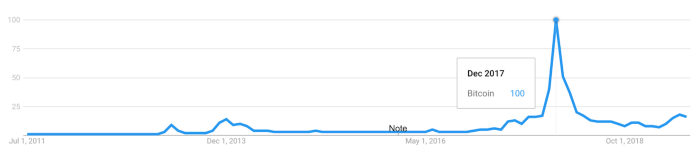

На приведенной ниже диаграмме показан поисковый интерес к Биткоину согласно Google-трендс. Наибольшее количество поисковых запросов на тему Биткоина было в декабре 2017 года, когда цена достигла рекордно высокого уровня. Пик поискового интереса в декабре 2013 года также совпадает с предыдущим историческим максимумом. В последнее время поисковый интерес снова начал расти вместе с ценой Биткоина.

Есть больше доказательств связи спроса и цены в блокчейн-деятельности. Транзакционная активность в сети Биткоин увеличивается и уменьшается с ростом цены. Обратите внимание, что мы смотрим на количество транзакций, а не на долларовую стоимость транзакций.

Выводы

Давайте подытожим данные, приведенные в статье, чтобы дать объяснение ценовым циклам.

Рассказы о цифровом золоте привлекли внимание, и спрос на Биткоин продолжает расти. Это видно из растущего числа кошельков, транзакций, поисковых запросов, новостей в СМИ и т.д.

Последние два халвинга в сети Биткоин привели к ценовым циклам, которые последовали за этими фазами:

- До халвинга — Событие халвинга приводит к значительному сокращению ликвидного предложения (трудно измерить из-за ненадежных данных об объеме торгов). Цена биткоина начинает расти в преддверии предстоящего события халвинга.

- После халвинга — Растущая цена создает свежий спрос со стороны инвесторов и спекулянтов со все более толстыми кошельками, поскольку Биткоин находит признание среди венчурных капиталов, хедж-фондов и институциональных инвесторов. Новый спрос превышает ожидания, и цена продолжает расти после халвинга. Увеличение спроса в результате роста цен в прошлых циклах сильно недооценивалось.

- Пузырь — Рост цен провоцирует страх упущенный выгоды и привлекает больше спекуляций. Образуется пузырь, и цены достигают небывалых максимумов. Спекулятивные цены намного превышают устойчивый спрос на данном этапе, и пузырь в конечном итоге лопается.

- Обвал — Обвал цен приводит к снижению спроса, точно так же, как рост цен привел к увеличению спроса. Многие «уходят с вечеринки».

- Новая база — Биткоин в конечном итоге находит равновесие цены и спроса при текущих темпах маржинального предложения и формирует новую базу, значительно превышающую базу предыдущего цикла.

- Вернемся к шагу 1, но с учетом более высокой базовой цены.

Здесь важно уточнить, что вышеизложенная логика зависит от спроса, который связан с рассказами о Биткоине как о цифровом золоте и его позиционированием в качестве первого криптовалютного актива. Для контраста рассмотрим халвинг монеты Litecoin. Он может вызвать интерес, но Litecoin не имеет мощного хайпа и спроса. Таким образом, циклы Litecoin не следовали фазам, перечисленным выше.

Рынки разумны — они учатся и приспосабливаются – поэтому нет двух одинаковых циклов. Давайте посмотрим, какая часть третьего халвинга последует за прошлыми моделями. История не повторяется, но часто р